ท่านสามารถเลือกใช้งานAIจากค่ายไหนก็ได้ครับ

| คุณสมบัติ | ChatGPT | Microsoft Copilot | Claude | Gemini | Perplexity |

|---|---|---|---|---|---|

| ผู้พัฒนา | OpenAI | Microsoft | Anthropic | Perplexity AI | |

| โมเดลพื้นฐาน | GPT-3.5/GPT-4 | GPT-4 | Claude | PaLM 2/Gemini | GPT-3.5/GPT-4 |

| การรองรับภาษา | หลายภาษา | หลายภาษา | หลายภาษา | หลายภาษา | หลายภาษา |

| ความสามารถในการประมวลผลภาพ | มี (GPT-4) | มี | มี | มี | มี |

| การเข้าถึงข้อมูลเรียลไทม์ | ไม่มี | มี | ไม่มี | มี | มี |

| ความสามารถในการเขียนโค้ด | ดี | ดีมาก | ดีมาก | ดี | ดี |

| การใช้งานฟรี | มีแบบจำกัด | มี | มีแบบจำกัด | มี | มี |

| แพลตฟอร์มที่รองรับ | เว็บ, มือถือ | Windows, Edge | เว็บ, API | เว็บ, มือถือ, API | เว็บ, มือถือ |

| ความสามารถในการสร้างเนื้อหา | ดีมาก | ดีมาก | ดีมาก | ดีมาก | ดี |

| การอ้างอิงแหล่งข้อมูล | ไม่มี | มี | ไม่มี | มี | มี |

ใช้งานChatGPT https://chatgpt.com/

ใช้งาน microsoft Copilot https://copilot.microsoft.com/

ใช้งาน Gemini https://gemini.google.com/app

ใช้งาน perplexity https://www.perplexity.ai/

- “วิเคราะห์สถานการณ์ตลาดหุ้น [ชื่อตลาดหลักทรัพย์] ในช่วง [ระยะเวลา] ที่ผ่านมา พร้อมคาดการณ์แนวโน้มในอนาคตและแนะนำกลยุทธ์การลงทุนที่เหมาะสม”

- “สร้างพอร์ตการลงทุนในคริปโตเคอร์เรนซีที่มีความสมดุลระหว่างความเสี่ยงและผลตอบแทน สำหรับนักลงทุนที่มี [ระดับความเสี่ยงที่ยอมรับได้] และ [เป้าหมายการลงทุน]”

- “วิเคราะห์โอกาสการลงทุนในอสังหาริมทรัพย์ใน [เมือง/ประเทศ] โดยพิจารณาปัจจัยทางเศรษฐกิจ สังคม และกฎหมายที่เกี่ยวข้อง พร้อมเสนอแนะประเภทอสังหาริมทรัพย์ที่น่าสนใจ”

- “เปรียบเทียบข้อดีและข้อเสียของการลงทุนใน [ประเภทสินทรัพย์ A] กับ [ประเภทสินทรัพย์ B] สำหรับนักลงทุนที่มี [ลักษณะเฉพาะ เช่น อายุ รายได้ เป้าหมาย] พร้อมให้คำแนะนำในการจัดสรรสินทรัพย์”

- “วิเคราะห์ผลประกอบการและงบการเงินของบริษัท [ชื่อบริษัท] ในช่วง [ระยะเวลา] ที่ผ่านมา พร้อมประเมินมูลค่าที่แท้จริงของหุ้นและให้คำแนะนำว่าควรซื้อ ขาย หรือถือ”

- “สร้างแผนการออมและการลงทุนระยะยาวสำหรับ [เป้าหมายทางการเงิน เช่น เกษียณอายุ ซื้อบ้าน] โดยคำนึงถึง [ปัจจัยส่วนบุคคล เช่น อายุ รายได้ ภาระหนี้สิน]”

- “วิเคราะห์ความเสี่ยงและโอกาสในการลงทุนใน [อุตสาหกรรมเฉพาะ] ในช่วง [ระยะเวลา] ข้างหน้า พร้อมแนะนำบริษัทที่น่าจับตามอง”

- “เปรียบเทียบผลตอบแทนและความเสี่ยงของการลงทุนใน [ประเภทกองทุนรวม] กับการลงทุนในหุ้นรายตัว สำหรับนักลงทุนมือใหม่”

- “วิเคราะห์ผลกระทบของ [เหตุการณ์เศรษฐกิจหรือการเมืองที่สำคัญ] ต่อตลาดการเงินและการลงทุน พร้อมเสนอแนะกลยุทธ์การปรับพอร์ตการลงทุน”

- “สร้างแผนการกระจายความเสี่ยงในการลงทุนระหว่างประเทศ โดยพิจารณาปัจจัยทางเศรษฐกิจ การเมือง และอัตราแลกเปลี่ยน”

- “วิเคราะห์แนวโน้มและโอกาสการลงทุนใน [เทคโนโลยีใหม่ เช่น AI, Blockchain, IoT] พร้อมแนะนำบริษัทหรือกองทุนที่น่าสนใจในด้านนี้”

- “ประเมินความคุ้มค่าของการลงทุนใน [โครงการหรือธุรกิจ] โดยใช้เครื่องมือทางการเงิน เช่น NPV, IRR, Payback Period พร้อมให้คำแนะนำ”

- “วิเคราะห์ความเหมาะสมของการใช้ [กลยุทธ์การลงทุน เช่น Value Investing, Growth Investing] ในสภาวะตลาดปัจจุบัน”

- “สร้างแผนการบริหารความเสี่ยงทางการเงินสำหรับ [ประเภทธุรกิจ] โดยพิจารณาความเสี่ยงด้านเครดิต ตลาด และสภาพคล่อง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดเกิดใหม่หรือตลาดชายขอบ] พร้อมแนะนำวิธีการเข้าถึงและบริหารการลงทุนในตลาดเหล่านี้”

- “ประเมินผลกระทบของ [นโยบายการเงินหรือการคลัง] ต่อตลาดการเงินและการลงทุน พร้อมเสนอแนะการปรับกลยุทธ์การลงทุน”

- “วิเคราะห์ความคุ้มค่าของการลงทุนใน [ทรัพย์สินทางเลือก เช่น ทองคำ น้ำมัน สินค้าโภคภัณฑ์] ในสภาวะเศรษฐกิจปัจจุบัน”

- “สร้างแผนการจัดการภาษีจากการลงทุนอย่างมีประสิทธิภาพ โดยพิจารณา [ประเภทการลงทุนและสถานะทางการเงินของนักลงทุน]”

- “วิเคราะห์ความเหมาะสมของการใช้ [เครื่องมือทางการเงิน เช่น Options, Futures, Swaps] ในการป้องกันความเสี่ยงสำหรับพอร์ตการลงทุน”

- “ประเมินโอกาสและความเสี่ยงในการลงทุนใน [Startup หรือ Venture Capital] พร้อมแนะนำวิธีการคัดเลือกและประเมินมูลค่า”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงทางเทคโนโลยี] ต่ออุตสาหกรรมต่างๆ และเสนอแนะโอกาสการลงทุนที่เกี่ยวข้อง”

- “สร้างแผนการบริหารพอร์ตการลงทุนแบบ [Active หรือ Passive] พร้อมเปรียบเทียบข้อดีข้อเสียและความเหมาะสมกับ [ลักษณะนักลงทุน]”

- “วิเคราะห์ความเสี่ยงและโอกาสในการลงทุนใน [พันธบัตรรัฐบาลหรือหุ้นกู้เอกชน] ในสภาวะอัตราดอกเบี้ยปัจจุบัน”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมอสังหาริมทรัพย์ หรือ REITs] เทียบกับการลงทุนในอสังหาริมทรัพย์โดยตรง”

- “วิเคราะห์แนวโน้มและโอกาสการลงทุนใน [ตลาดสินค้าเกษตรล่วงหน้า] พร้อมแนะนำกลยุทธ์การลงทุนและการบริหารความเสี่ยง”

- “สร้างแผนการลงทุนเพื่อสร้างรายได้ประจำ (Income Investing) สำหรับ [กลุ่มเป้าหมาย เช่น ผู้เกษียณอายุ] โดยพิจารณาความเสี่ยงและผลตอบแทน”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายภาษี] ต่อการลงทุนในตลาดหุ้นและตราสารหนี้ พร้อมเสนอแนะการปรับกลยุทธ์”

- “ประเมินความเหมาะสมของการใช้ [เทคนิคการวิเคราะห์ทางเทคนิค] ในการตัดสินใจซื้อขายหุ้นหรือคริปโตเคอร์เรนซี”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดฟอเร็กซ์] สำหรับนักลงทุนรายย่อย พร้อมแนะนำกลยุทธ์การบริหารความเสี่ยง”

- “สร้างแผนการลงทุนแบบ Dollar-Cost Averaging สำหรับ [เป้าหมายทางการเงินระยะยาว] โดยพิจารณา [ปัจจัยส่วนบุคคลของนักลงทุน]”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงโครงสร้างประชากร] ต่อการลงทุนในอุตสาหกรรมต่างๆ และเสนอแนะโอกาสการลงทุน”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ลงทุนในต่างประเทศ] เทียบกับการลงทุนในตลาดในประเทศ”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดตราสารอนุพันธ์] สำหรับนักลงทุนสถาบัน พร้อมแนะนำกลยุทธ์การบริหารพอร์ต”

- “สร้างแผนการลงทุนแบบ Value Investing โดยใช้หลักการของ Warren Buffett ในการคัดเลือกหุ้นและประเมินมูลค่า”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงสภาพภูมิอากาศ] ต่อการลงทุนในอุตสาหกรรมต่างๆ และเสนอแนะโอกาสการลงทุนที่ยั่งยืน”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Momentum Investing] ในสภาวะตลาดปัจจุบัน พร้อมแนะนำวิธีการคัดเลือกหุ้น”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดพันธบัตรระหว่างประเทศ] พร้อมแนะนำการกระจายความเสี่ยงและการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน”

- “สร้างแผนการลงทุนแบบ Sector Rotation โดยพิจารณาวัฏจักรเศรษฐกิจและแนวโน้มอุตสาหกรรม”

- “วิเคราะห์ผลกระทบของ [นโยบายการค้าระหว่างประเทศ] ต่อการลงทุนในตลาดหุ้นและสินค้าโภคภัณฑ์ พร้อมเสนอแนะการปรับกลยุทธ์”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุน ETF] เทียบกับกองทุนรวมแบบ Active Management”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นขนาดเล็ก (Small Cap)] พร้อมแนะนำวิธีการคัดเลือกและประเมินมูลค่า”

- “สร้างแผนการลงทุนแบบ Contrarian Investing โดยวิเคราะห์หุ้นที่ถูกมองข้ามหรือประเมินค่าต่ำเกินไป”

- “วิเคราะห์ผลกระทบของ [การพัฒนาเทคโนโลยี 5G] ต่อการลงทุนในอุตสาหกรรมโทรคมนาคมและเทคโนโลยีที่เกี่ยวข้อง”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Pairs Trading] ในตลาดหุ้น พร้อมแนะนำวิธีการคัดเลือกคู่หุ้นและการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดสินทรัพย์ดิจิทัล] นอกเหนือจาก Bitcoin และ Ethereum”

- “สร้างแผนการลงทุนแบบ Dividend Growth Investing สำหรับ [เป้าหมายทางการเงินระยะยาว] โดยพิจารณาคุณภาพของบริษัทและประวัติการจ่ายเงินปันผล”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงโครงสร้างพลังงานโลก] ต่อการลงทุนในอุตสาหกรรมพลังงานแบบดั้งเดิมและพลังงานทดแทน”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Quantitative] เทียบกับกองทุนรวมที่ใช้การวิเคราะห์แบบพื้นฐาน”

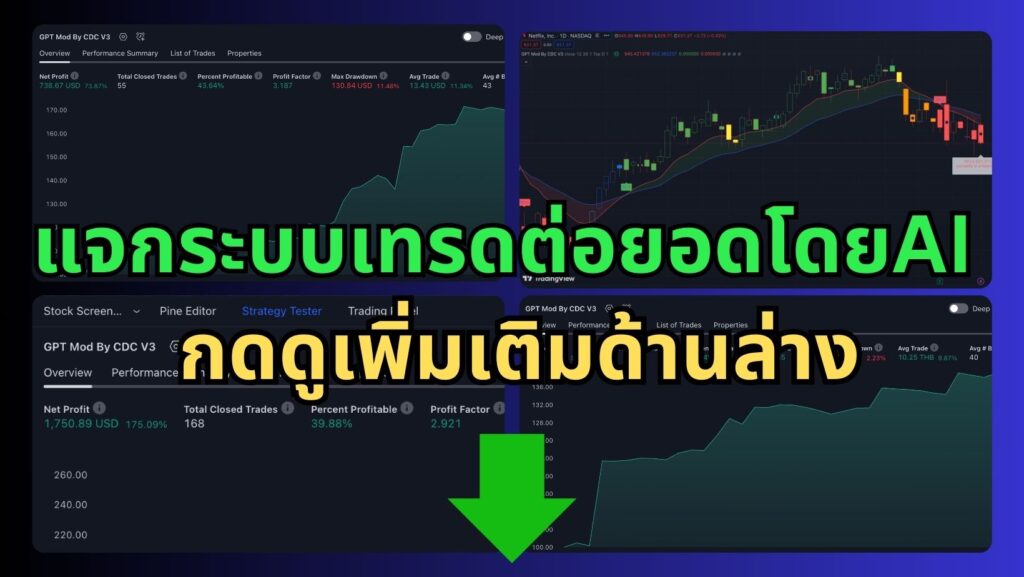

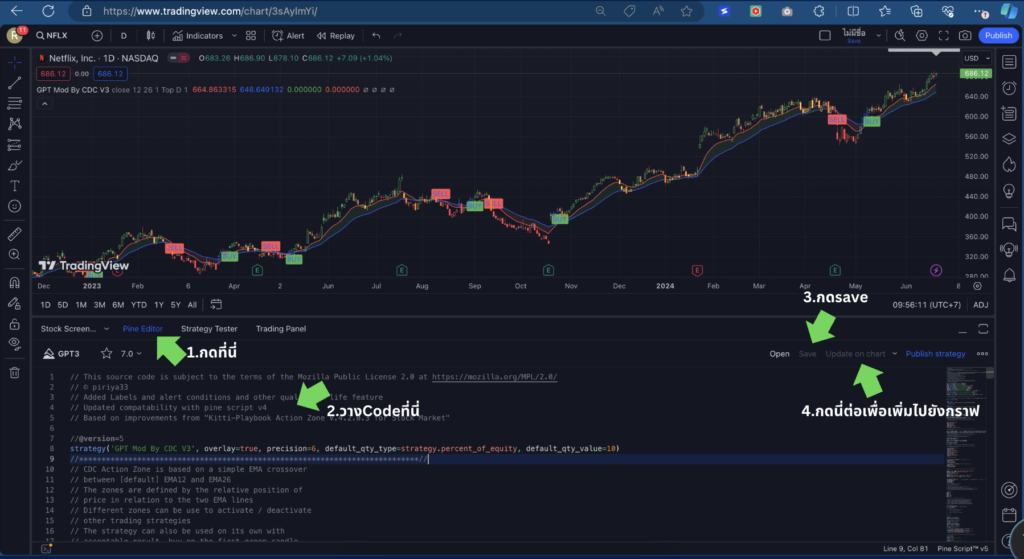

ผมได้ไปเจอคลิปนี้ มีการแจกระบบเทรดของลุงโฉลก ซึ่งเป็น CDC ActionZone ก็เลยเอาไปปรับแต่งเพิ่มนิดๆหน่อยๆ ให้ทำการเปิดสัญญาณซื้อขาย กับเพิ่มสัญลักษณ์การใช้งานให้ง่ายขึ้น

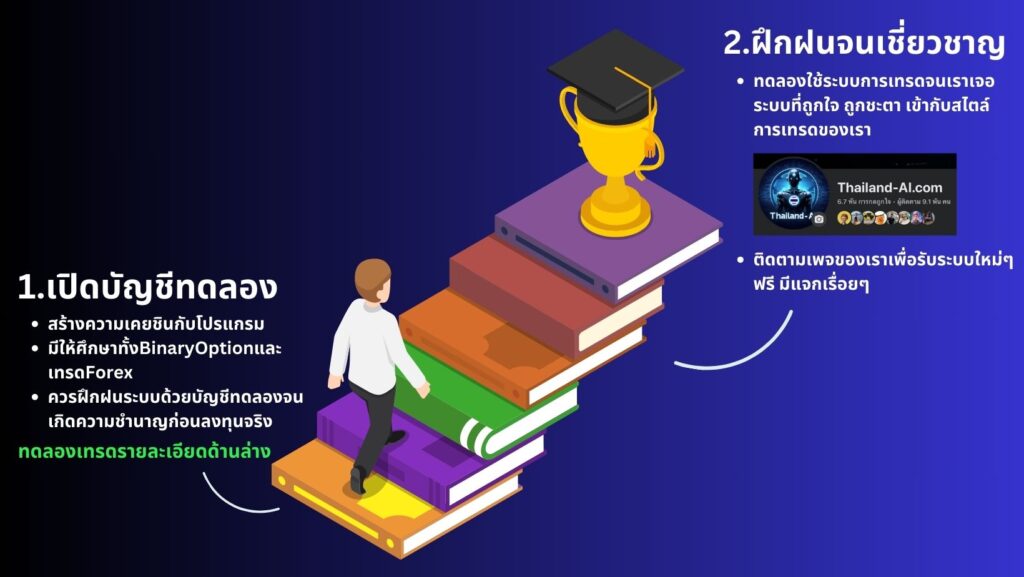

1.เปิดบัญชีทดลอง

ทดลองเทรด Binaryoption (เหมาะก็ต่อเมื่อเปิดดูสัญญาณ TF 1H ขึ้นไป) ฝึกฝนเทรดฟรีคลิกที่นี่

ทดลองเทรดForex (ใช้ได้ดีกับสัญญาณนี้) ฝึกฝนเทรดฟรีคลิกที่นี่

2.ไปที่ https://www.tradingview.com/ แล้วเอาCodeที่ผมแจก ก็อปวางได้เลยครับ

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © piriya33

// Added Labels and alert conditions and other quality of life feature

// Updated compatability with pine script v4

// Based on improvements from "Kitti-Playbook Action Zone V.4.2.0.3 for Stock Market"

//@version=5

strategy('GPT Mod By CDC V3', overlay=true, precision=6, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

//****************************************************************************//

// CDC Action Zone is based on a simple EMA crossover

// between [default] EMA12 and EMA26

// The zones are defined by the relative position of

// price in relation to the two EMA lines

// Different zones can be use to activate / deactivate

// other trading strategies

// The strategy can also be used on its own with

// acceptable result, buy on the first green candle

// and sell on the first red candle

//****************************************************************************//

//****************************************************************************//

// Define User Input Variables

xsrc = input.source(title='Source Data', defval=close)

xprd1 = input.int(title='Fast EMA period', defval=12)

xprd2 = input.int(title='Slow EMA period', defval=26)

xsmooth = input.int(title='Smoothing period (1 = no smoothing)', defval=1)

fillSW = input.bool(title='Paint Bar Colors', defval=true)

fastSW = input.bool(title='Show fast moving average line', defval=true)

slowSW = input.bool(title='Show slow moving average line', defval=true)

labelSwitch = input.bool(title='Turn on assistive text', defval=true)

plotSigsw = input.bool(title='Plot Buy/Sell Signals? ', defval=true)

plotRibsw = input.bool(title='Plot Buy/Sell Ribbon', defval=false)

plotRibbonPos = input.string(title='Ribbon Position', options=['Top', 'Bottom'], defval='Top')

xfixtf = input.bool(title='** Use Fixed time frame Mode (advanced) **', defval=false)

xtf = input.timeframe(title='** Fix chart to which time frame ? **)', defval='D')

plotSig2sw = input.bool(title='Plot momentum based Buy/Sell Signals? ', defval=false)

plotSig2lv = input.int(title='Set signal threshold (higher = stricter)', defval=1, minval=0, maxval=1)

//****************************************************************************//

//Calculate Indicators

f_secureSecurity(_symbol, _res, _src) => request.security(_symbol, _res, _src[1], lookahead = barmerge.lookahead_on) // Using f_secureSecurity to avoid repainting

xPrice = ta.ema(xsrc, xsmooth)

FastMA = xfixtf ?

ta.ema(f_secureSecurity(syminfo.tickerid, xtf, ta.ema(xsrc, xprd1)), xsmooth)

:

ta.ema(xPrice, xprd1)

SlowMA = xfixtf ?

ta.ema(f_secureSecurity(syminfo.tickerid, xtf, ta.ema(xsrc, xprd2)), xsmooth)

:

ta.ema(xPrice, xprd2)

Bull = FastMA > SlowMA

Bear = FastMA < SlowMA

//****************************************************************************//

// Define Color Zones

Green = Bull and xPrice > FastMA // Buy

Blue = Bear and xPrice > FastMA and xPrice > SlowMA //Pre Buy 2

LBlue = Bear and xPrice > FastMA and xPrice < SlowMA //Pre Buy 1

Red = Bear and xPrice < FastMA // Sell

Orange = Bull and xPrice < FastMA and xPrice < SlowMA // Pre Sell 2

Yellow = Bull and xPrice < FastMA and xPrice > SlowMA // Pre Sell 1

//****************************************************************************//

// Display color on chart

bColor = Green ? color.green :

Blue ? color.blue :

LBlue ? color.aqua :

Red ? color.red :

Orange ? color.orange :

Yellow ? color.yellow :

color.black

barcolor(color=fillSW ? bColor : na)

//****************************************************************************//

// Display MA lines

FastL = plot(fastSW ? FastMA : na, 'Fast EMA', color=color.new(color.red, 0), style = xfixtf ? plot.style_stepline : plot.style_line)

SlowL = plot(slowSW ? SlowMA : na, 'Slow EMA', color=color.new(color.blue, 0), style = xfixtf ? plot.style_stepline : plot.style_line)

fillcolor = Bull ? color.new(color.green,90) : Bear ? color.new(color.red,90) : color.new(color.black,90) // fillcolor = Bull ? color.green : Bear ? color.red : color.black

fill(FastL, SlowL, fillcolor) // fill(FastL, SlowL, fillcolor, transp=90)

//****************************************************************************//

// Define Buy and Sell condition

// This is only for thebasic usage of CDC Actionzone (EMA Crossover)

// ie. Buy on first green bar and sell on first red bar

buycond = Green and Green[1] == 0

sellcond = Red and Red[1] == 0

bullish = ta.barssince(buycond) < ta.barssince(sellcond)

bearish = ta.barssince(sellcond) < ta.barssince(buycond)

buy = bearish[1] and buycond

sell = bullish[1] and sellcond

bColor_BullBear = bullish ? color.green : bearish ? color.red : color.black

//****************************************************************************//

// Plot Buy and Sell point on chart

plotshape(plotSigsw ? buy : na,

style=shape.labelup,

title='Buy Signal',

location=location.belowbar,

color=color.new(color.green, 0),

text="BUY")

plotshape(plotSigsw ? sell : na,

style=shape.labeldown,

title='Sell Signal',

location=location.abovebar,

color=color.new(color.red, 0),

text="SELL")

// Display Buy/Sell Ribbon

plotshape(plotRibsw ? plotRibbonPos == 'Top' ? close : na : na,

style=shape.square,

title='Buy/Sell Ribbon',

location=location.top,

color=bColor_BullBear)

plotshape(plotRibsw ? plotRibbonPos == 'Bottom' ? close : na : na,

style=shape.square,

title='Buy/Sell Ribbon',

location=location.bottom,

color=bColor_BullBear)

//****************************************************************************//

// Label

labelstyle = close > SlowMA ? label.style_label_down : label.style_label_up

labelyloc = close > SlowMA ? yloc.abovebar : yloc.belowbar

labeltcolor = buy ? color.black :

sell ? color.white :

close > close[1] ? color.green :

color.red

labelbgcolor = buy ? color.green : sell ? color.red : color.silver

labeltext = buy ? 'BUY next bar\n' : sell ? 'SELL next bar\n' : ' '

trendText = bullish ? 'bullish' : bearish ? 'bearish' : 'sideways'

l1 = label.new(bar_index, na,

text=labeltext + syminfo.ticker + ' ' + str.tostring(close) + ' ' + syminfo.currency + '\n currently in a ' + trendText + ' trend \n',

color=labelbgcolor,

textcolor=labeltcolor,

yloc=labelyloc,

style=labelstyle)

label.delete(labelSwitch ? l1[1] : l1)

// Momentum Signal using StochRSI

// Adds a momentum based signal following trends to the script

// Default is hidden, only use with caution

// Parameters for STOCH RSI is hard-coded to avoid cluttering the input screen further

// If you need to change anything, make a copy of the code and change it.

// Inputs are commented out, to enable them comment out the hard coded variables first!

// fixed inputs //

smoothK = 3

smoothD = 3

RSIlen = 14

STOlen = 14

SRsrc = close

OSlevel = 30

OBlevel = 70

// User inputs // // COMMENT ABOVE VARIABLES FIRST!!

// smoothK = input(3,"StochRSI smooth K",type=input.integer,minval=1)

// smoothD = input(3,"StochRSI smooth D",type=input.integer,minval=1)

// RSIlen = input(14,"RSI length",type=input.integer,minval=1)

// STOlen = input(14,"Stochastic length",type=input.integer,minval=1)

// SRsrc = input(close,"Source for StochasticRSI",type=input.source)

// OSlevel = input(30,"Oversold Threshold",type=input.float,minval=0.00)

// OBlevel = input(70,"Oversold Threshold",type=input.float,minval=0.00)

// calculations //

rsi1 = ta.rsi(SRsrc, RSIlen)

k = ta.sma(ta.stoch(rsi1, rsi1, rsi1, STOlen), smoothK)

d = ta.sma(k, smoothD)

// storsiBuySig = if bullish

// if (d < OSlevel and crossover(k,d))

// 3

// else if crossover(k,OSlevel)

// 2

// else if d > OSlevel and crossover(k,d)

// 1

// else

// 0

// else

// 0

crossover_1 = ta.crossover(k, d)

crossover_2 = ta.crossover(k, d)

iff_1 = d > OSlevel and crossover_2 ?

1 : 0

iff_2 = d < OSlevel and crossover_1 ?

2 : iff_1

storsiBuySig = bullish ? iff_2 : 0

crossunder_1 = ta.crossunder(k, d)

crossunder_2 = ta.crossunder(k, d)

iff_3 = d < OBlevel and crossunder_2 ?

1 : 0

iff_4 = d > OBlevel and crossunder_1 ?

2 : iff_3

storsiSellSig = bearish ? iff_4 : 0

plotshape(plotSig2sw ? storsiBuySig > plotSig2lv ? storsiBuySig : na : na,

'Buy more signals', style=shape.triangleup,

location=location.belowbar, color=color.new(color.teal, 0))

plotshape(plotSig2sw ? storsiSellSig > plotSig2lv ? storsiSellSig : na : na,

'Sell more signals', style=shape.triangledown,

location=location.abovebar, color=color.new(color.orange, 0))

//****************************************************************************//

// Alert conditions

alertcondition(buy,

title='*Buy Alert',

message='Buy {{exchange}}:{{ticker}}')

alertcondition(sell,

title='*Sell Alert',

message='Sell {{exchange}}:{{ticker}}')

alertcondition(bullish,

title='is Bullish')

alertcondition(bearish,

title='is Bearish')

alertcondition(Green,

title='is Green')

alertcondition(Blue,

title='is Blue (Strong Rally)')

alertcondition(LBlue,

title='is Light Blue (Rally)')

alertcondition(Red,

title='is Red')

alertcondition(Orange,

title='is Orange (Strong Dip)')

alertcondition(Yellow,

title='is Yellow (Dip)')

//****************************************************************************//

// Entry and Exit Strategy

if (buy)

strategy.entry("Buy", strategy.long)

if (sell)

strategy.close("Buy")- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดอสังหาริมทรัพย์ต่างประเทศ] พร้อมแนะนำวิธีการเข้าถึงและบริหารการลงทุน”

- “สร้างแผนการลงทุนแบบ Factor Investing โดยพิจารณาปัจจัยต่างๆ เช่น Value, Momentum, Quality ในการคัดเลือกหุ้น”

- “วิเคราะห์ผลกระทบของ [นโยบายการเงินดิจิทัล] ต่อการลงทุนในสกุลเงินดิจิทัลและระบบการเงินแบบดั้งเดิม”

- “ประเมินความเหมาะสมของการใช้ [เทคนิค Technical Analysis] ในการซื้อขายคริปโตเคอร์เรนซีระยะสั้น”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดสินค้าฟุ่มเฟือย] ในสภาวะเศรษฐกิจที่มีความไม่แน่นอนสูง”

- “สร้างแผนการลงทุนแบบ Socially Responsible Investing (SRI) โดยพิจารณาปัจจัยด้าน ESG (Environmental, Social, Governance)”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงโครงสร้างการทำงาน เช่น Remote Work] ต่อการลงทุนในอสังหาริมทรัพย์เชิงพาณิชย์และที่อยู่อาศัย”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Long/Short Equity] เทียบกับกองทุนรวมแบบ Long-only”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดสินค้าโภคภัณฑ์] ในช่วงที่เกิดภาวะเงินเฟ้อสูง”

- “สร้างแผนการลงทุนแบบ Tactical Asset Allocation โดยปรับสัดส่วนการลงทุนตามสภาวะตลาดระยะสั้นและระยะกลาง”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านสาธารณสุข] ต่อการลงทุนในอุตสาหกรรมยาและเทคโนโลยีทางการแพทย์”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Options Trading] เพื่อเพิ่มผลตอบแทนและลดความเสี่ยงในพอร์ตการลงทุน”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นกู้แปลงสภาพ] พร้อมแนะนำวิธีการประเมินมูลค่าและการบริหารความเสี่ยง”

- “สร้างแผนการลงทุนแบบ Core-Satellite โดยผสมผสานการลงทุนแบบ Passive และ Active เพื่อเพิ่มประสิทธิภาพของพอร์ต”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านพลังงานสะอาด] ต่อการลงทุนในอุตสาหกรรมยานยนต์และพลังงานทางเลือก”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Market Neutral] ในสภาวะตลาดที่มีความผันผวนสูง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นกู้ High Yield] ในสภาวะเศรษฐกิจถดถอย”

- “สร้างแผนการลงทุนแบบ Barbell Strategy โดยผสมผสานการลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำและสูงเข้าด้วยกัน”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านความมั่นคงไซเบอร์] ต่อการลงทุนในอุตสาหกรรมเทคโนโลยีและความปลอดภัยทางไซเบอร์”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Arbitrage] ในตลาดคริปโตเคอร์เรนซี พร้อมแนะนำวิธีการดำเนินการและการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้น Penny Stocks] พร้อมแนะนำวิธีการคัดเลือกและการบริหารความเสี่ยง”

- “สร้างแผนการลงทุนแบบ Risk Parity โดยจัดสรรความเสี่ยงอย่างเท่าเทียมกันระหว่างสินทรัพย์ประเภทต่างๆ”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการศึกษา] ต่อการลงทุนในอุตสาหกรรม EdTech และบริการด้านการศึกษา”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Event-Driven] เทียบกับกองทุนรวมแบบทั่วไป”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดสินค้าหรูหรา] ในช่วงที่เศรษฐกิจชะลอตัว”

- “สร้างแผนการลงทุนแบบ Lifecycle Investing โดยปรับเปลี่ยนสัดส่วนการลงทุนตามอายุและเป้าหมายทางการเงินของนักลงทุน”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการขนส่งและโลจิสติกส์] ต่อการลงทุนในอุตสาหกรรมที่เกี่ยวข้อง”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Merger Arbitrage] ในตลาดหุ้น พร้อมแนะนำวิธีการวิเคราะห์และการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นกู้แปลงสภาพแบบมีเงื่อนไข (CoCo Bonds)] พร้อมแนะนำวิธีการประเมินมูลค่า”

- “สร้างแผนการลงทุนแบบ Smart Beta โดยใช้ดัชนีที่สร้างขึ้นจากปัจจัยเฉพาะแทนการใช้ดัชนีแบบถ่วงน้ำหนักด้วยมูลค่าตลาด”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านความยั่งยืนและสิ่งแวดล้อม] ต่อการลงทุนในอุตสาหกรรมพลังงานและการผลิต”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Global Macro] ในสภาวะเศรษฐกิจโลกที่มีความไม่แน่นอนสูง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดสินทรัพย์ทางเลือก เช่น ไวน์ ศิลปะ] พร้อมแนะนำวิธีการประเมินมูลค่าและการบริหารสภาพคล่อง”

- “สร้างแผนการลงทุนแบบ Trend Following โดยใช้การวิเคราะห์ทางเทคนิคเพื่อระบุแนวโน้มของตลาดและสินทรัพย์”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการเกษตรและอาหาร] ต่อการลงทุนในอุตสาหกรรมเกษตรและเทคโนโลยีอาหาร”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Statistical Arbitrage] ในตลาดหุ้นและตราสารอนุพันธ์ พร้อมแนะนำวิธีการพัฒนาโมเดลและการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นกู้ที่อิงกับดัชนีเงินเฟ้อ] ในสภาวะที่อัตราเงินเฟ้อมีความไม่แน่นอนสูง”

- “สร้างแผนการลงทุนแบบ Momentum Investing โดยใช้การวิเคราะห์ผลตอบแทนในอดีตเพื่อคัดเลือกหุ้นหรือสินทรัพย์ที่มีแนวโน้มที่ดี”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการท่องเที่ยว] ต่อการลงทุนในอุตสาหกรรมการท่องเที่ยวและการบริการ”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Absolute Return] เทียบกับกองทุนรวมแบบทั่วไปในสภาวะตลาดที่ผันผวน”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นกู้แปลงสภาพที่มีอนุพันธ์แฝง] พร้อมแนะนำวิธีการประเมินมูลค่าและการบริหารความเสี่ยง”

- “สร้างแผนการลงทุนแบบ Yield Curve Strategies โดยใช้การวิเคราะห์เส้นอัตราผลตอบแทนพันธบัตรเพื่อสร้างผลตอบแทนส่วนเพิ่ม”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการพัฒนาเมืองอัจฉริยะ] ต่อการลงทุนในอุตสาหกรรมเทคโนโลยีและโครงสร้างพื้นฐาน”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Distressed Debt Investing] ในสภาวะเศรษฐกิจถดถอย พร้อมแนะนำวิธีการวิเคราะห์และการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นกู้ที่มีหลักประกันเป็นสินทรัพย์] พร้อมแนะนำวิธีการประเมินคุณภาพของหลักประกันและความเสี่ยงด้านเครดิต”

- “สร้างแผนการลงทุนแบบ Portable Alpha โดยแยกการสร้างผลตอบแทนส่วนเกินออกจากการลงทุนในสินทรัพย์อ้างอิง”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการแพทย์แม่นยำ] ต่อการลงทุนในอุตสาหกรรมเทคโนโลยีชีวภาพและการแพทย์”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Volatility Trading] ในตลาดอนุพันธ์ พร้อมแนะนำวิธีการวิเคราะห์และการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นที่เน้นการจ่ายเงินปันผลสูง] ในสภาวะที่อัตราดอกเบี้ยต่ำ”

- “สร้างแผนการลงทุนแบบ Thematic Investing โดยเน้นลงทุนในธีมหรือแนวโน้มระยะยาวที่มีผลกระทบต่อเศรษฐกิจและสังคม”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านความมั่นคงทางอาหาร] ต่อการลงทุนในอุตสาหกรรมการเกษตรและเทคโนโลยีอาหาร”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Multi-Strategy] เทียบกับการลงทุนในกองทุนรวมหลายกองทุนแยกกัน”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นของบริษัทที่มีการเติบโตสูง] ในสภาวะที่อัตราดอกเบี้ยมีแนวโน้มสูงขึ้น”

- “สร้างแผนการลงทุนแบบ Tail Risk Hedging โดยใช้อนุพันธ์ทางการเงินเพื่อป้องกันความเสี่ยงจากเหตุการณ์ที่มีโอกาสเกิดขึ้นน้อยแต่ส่งผลกระทบรุนแรง”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการพัฒนาเทคโนโลยีควอนตัม] ต่อการลงทุนในอุตสาหกรรมเทคโนโลยีและการสื่อสาร”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Carry Trade] ในตลาดสกุลเงินและตราสารหนี้ระหว่างประเทศ พร้อมแนะนำวิธีการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นของบริษัทที่มีการควบรวมกิจการ] พร้อมแนะนำวิธีการประเมินผลกระทบต่อมูลค่าหุ้น”

- “สร้างแผนการลงทุนแบบ Tactical Trading โดยใช้การวิเคราะห์ทางเทคนิคและปัจจัยพื้นฐานเพื่อทำกำไรจากความผันผวนระยะสั้นของตลาด”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการพัฒนาพลังงานนิวเคลียร์] ต่อการลงทุนในอุตสาหกรรมพลังงานและเทคโนโลยีที่เกี่ยวข้อง”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Managed Futures] ในสภาวะตลาดที่มีแนวโน้มชัดเจน”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นของบริษัทที่มีการซื้อหุ้นคืน] พร้อมแนะนำวิธีการประเมินผลกระทบต่อราคาหุ้นและมูลค่าบริษัท”

- “สร้างแผนการลงทุนแบบ Fundamental Indexing โดยใช้ปัจจัยพื้นฐานทางการเงินแทนมูลค่าตลาดในการถ่วงน้ำหนักดัชนี”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการพัฒนาปัญญาประดิษฐ์] ต่อการลงทุนในอุตสาหกรรมเทคโนโลยีและการให้บริการ”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Convertible Arbitrage] ในตลาดตราสารหนี้แปลงสภาพ พร้อมแนะนำวิธีการวิเคราะห์และการบริหารความเสี่ยง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นของบริษัทที่มีการแยกกิจการ (Spin-off)] พร้อมแนะนำวิธีการประเมินมูลค่าและโอกาสการเติบโต”

- “สร้างแผนการลงทุนแบบ Liability-Driven Investment (LDI) สำหรับกองทุนบำเหน็จบำนาญ โดยคำนึงถึงภาระผูกพันในอนาคต”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการพัฒนาเมืองและโครงสร้างพื้นฐาน] ต่อการลงทุนในอุตสาหกรรมก่อสร้างและวัสดุก่อสร้าง”

- “ประเมินความคุ้มค่าของการลงทุนใน [กองทุนรวมที่ใช้กลยุทธ์ Long-Term Value Investing] ในสภาวะตลาดที่มีความผันผวนสูง”

- “วิเคราะห์โอกาสและความเสี่ยงในการลงทุนใน [ตลาดหุ้นของบริษัทที่มีการเปลี่ยนแปลงผู้บริหารระดับสูง] พร้อมแนะนำวิธีการประเมินผลกระทบต่อผลประกอบการและมูลค่าหุ้น”

- “สร้างแผนการลงทุนแบบ Behavioral Finance โดยใช้ความเข้าใจเกี่ยวกับพฤติกรรมของนักลงทุนเพื่อหาโอกาสในการสร้างผลตอบแทนส่วนเกิน”

- “วิเคราะห์ผลกระทบของ [การเปลี่ยนแปลงนโยบายด้านการพัฒนาเทคโนโลยีอวกาศ] ต่อการลงทุนในอุตสาหกรรมการบินและอวกาศ”

- “ประเมินความเหมาะสมของการใช้ [กลยุทธ์ Global Tactical Asset Allocation] ในการบริหารพอร์ตการลงทุนระดับโลก พร้อมแนะนำวิธีการวิเคราะห์และการปรับพอร์ต”

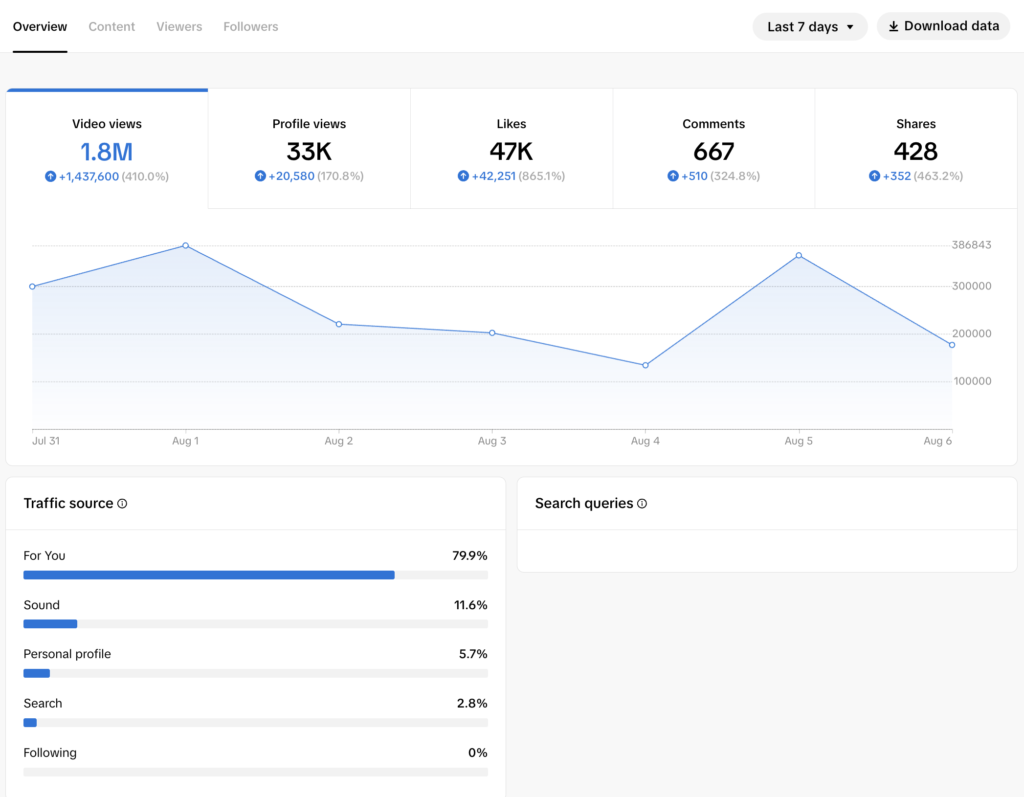

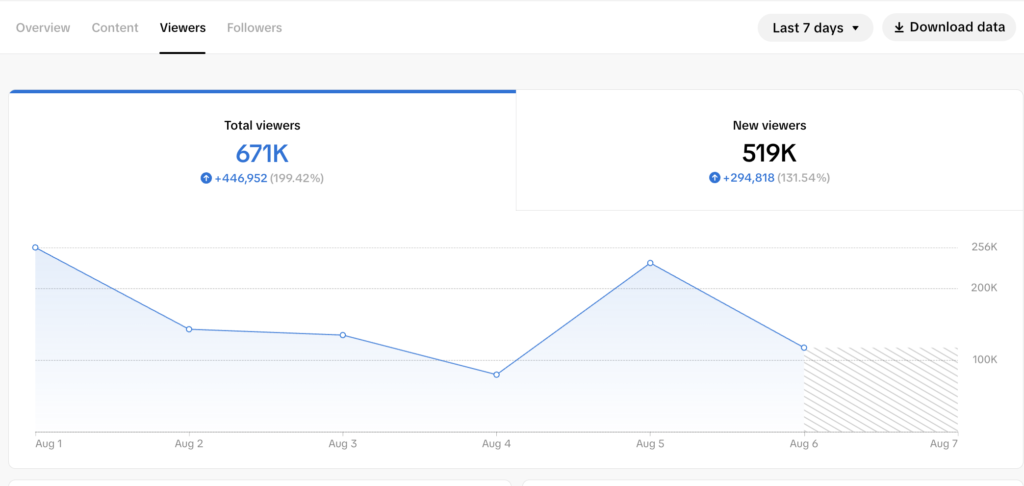

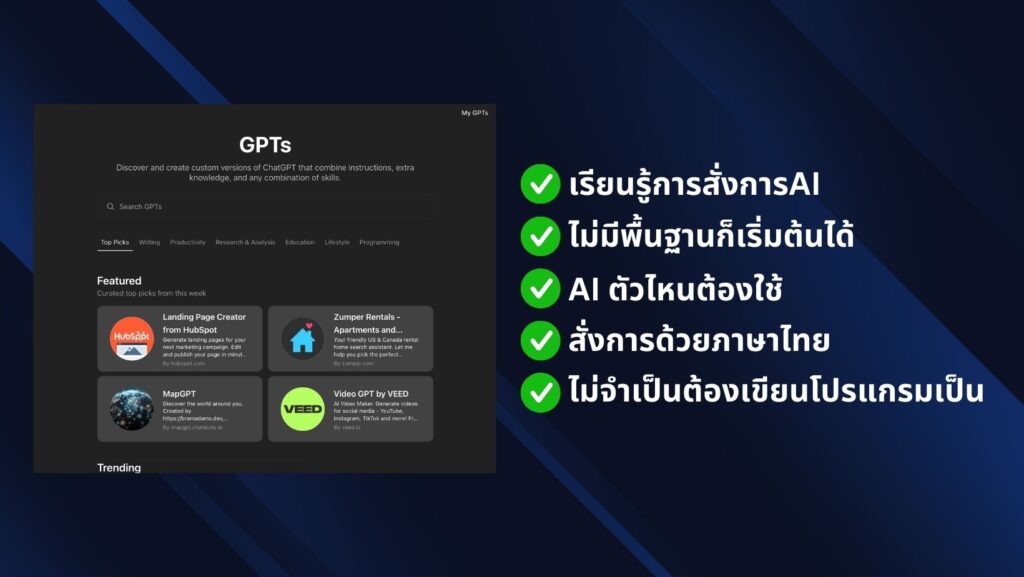

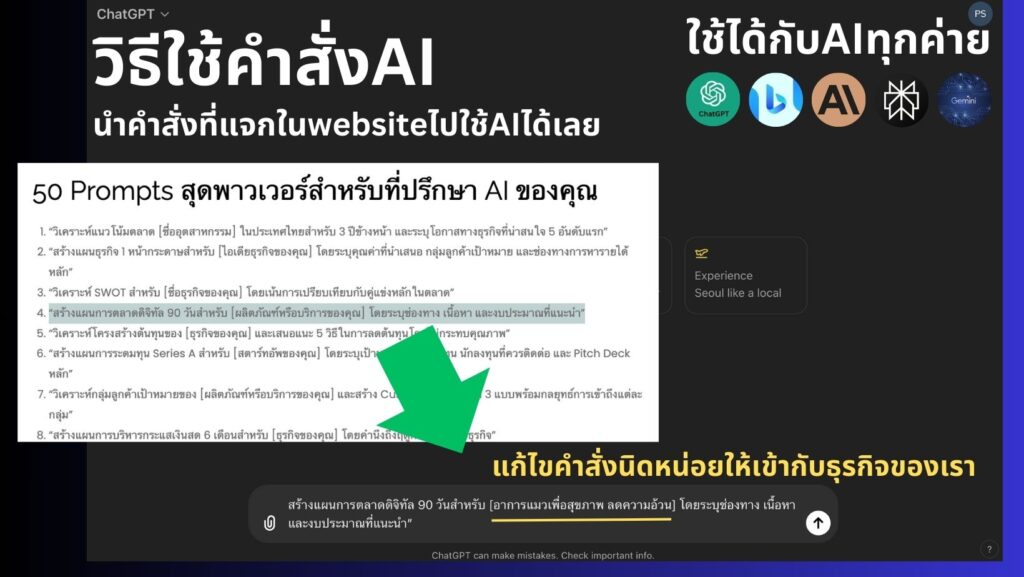

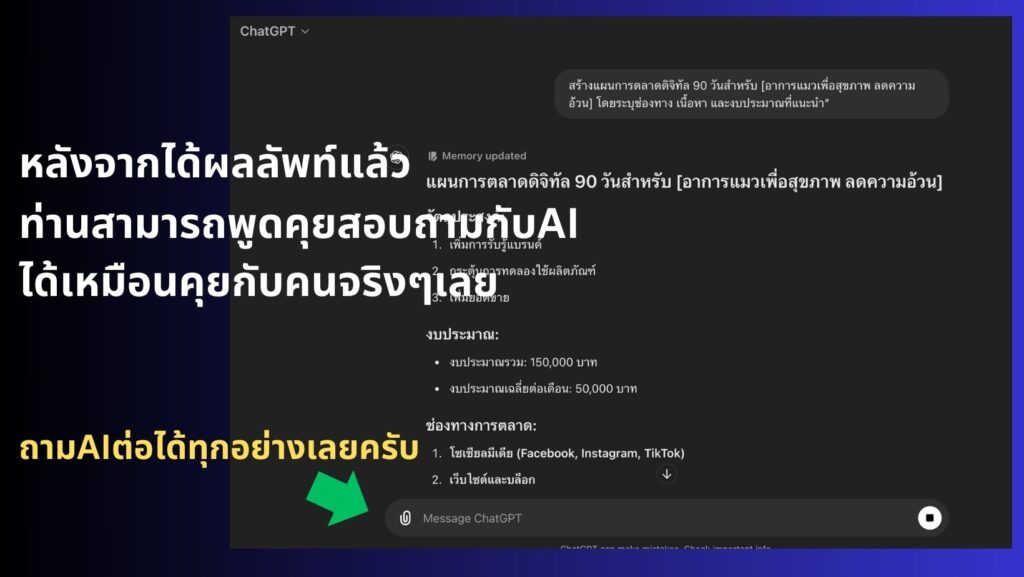

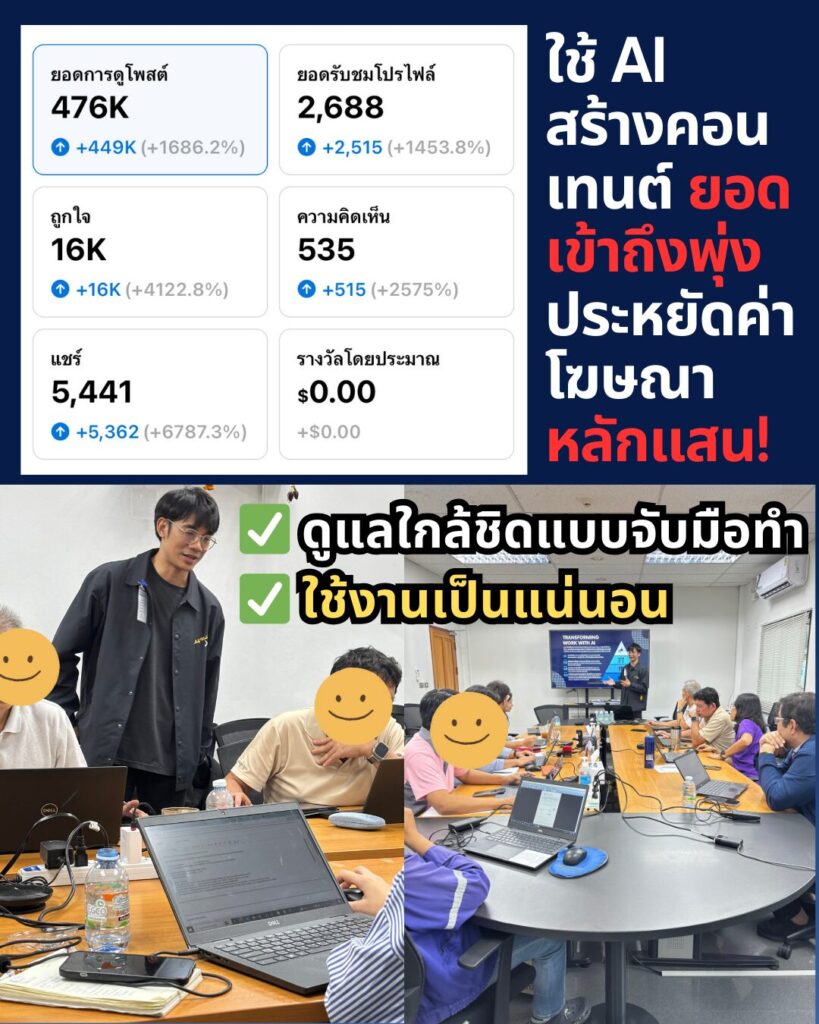

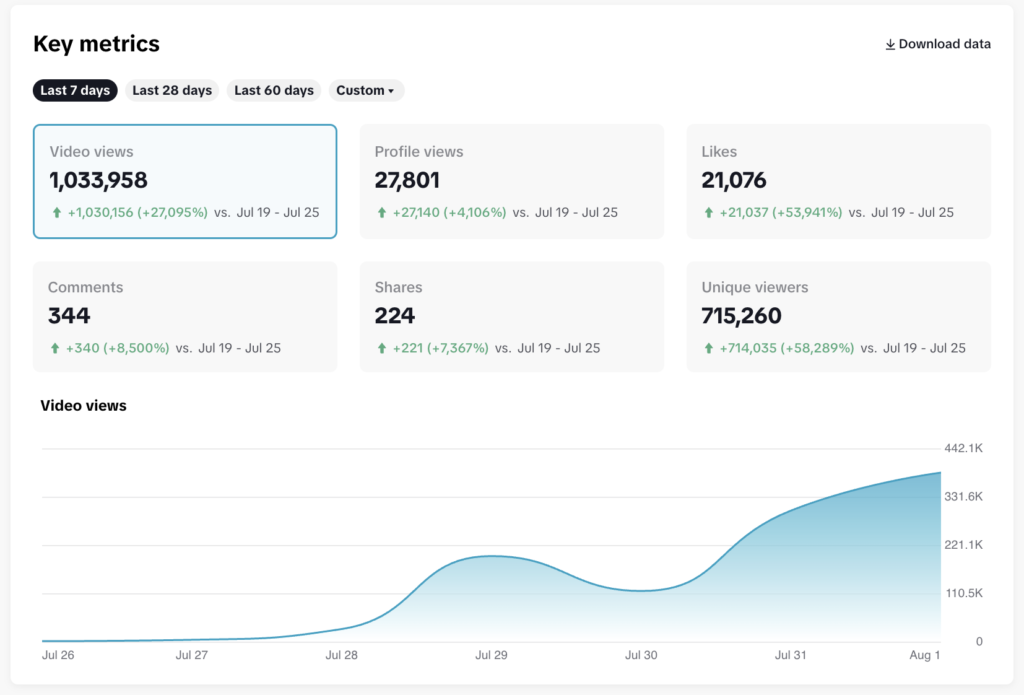

AI Master Class

(ใช้AIช่วยทำธุรกิจ การตลาด เพิ่มประสิทธิภาพ)

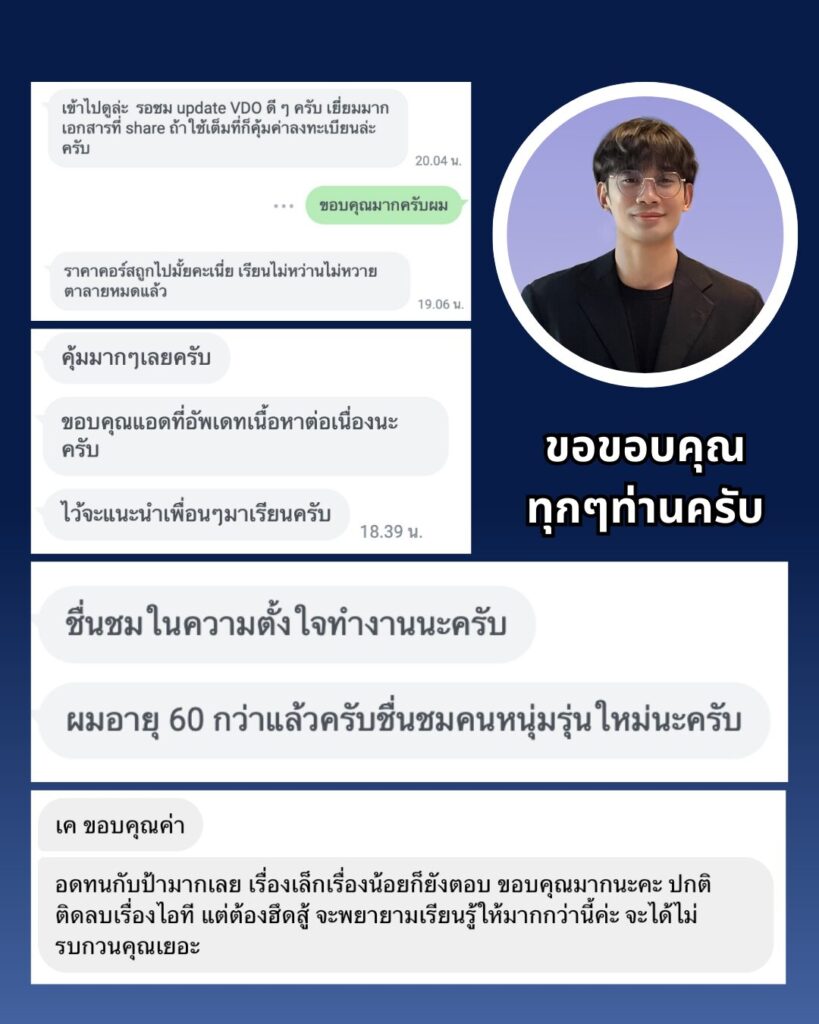

ขอขอบคุณที่ไว้วางใจ

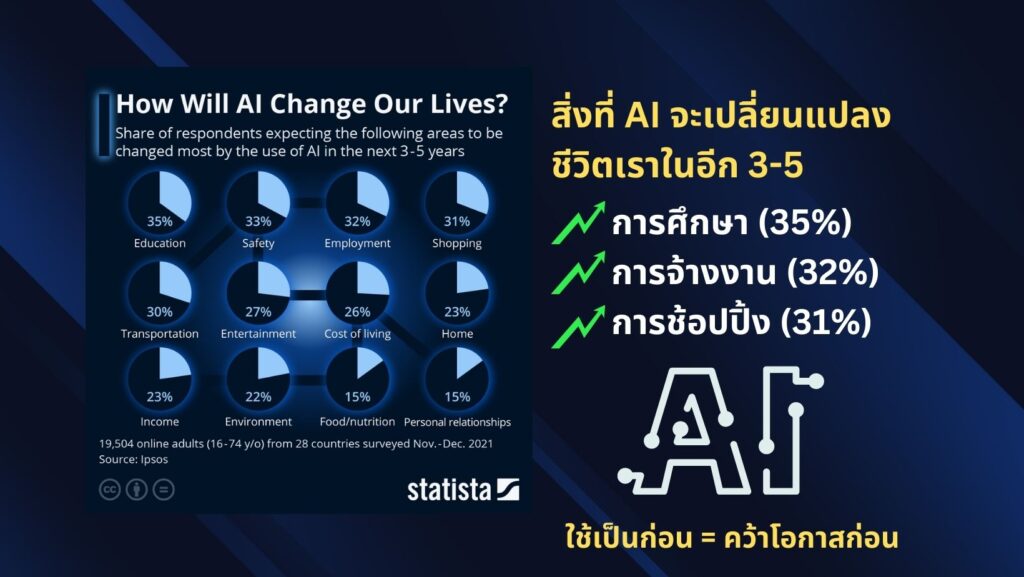

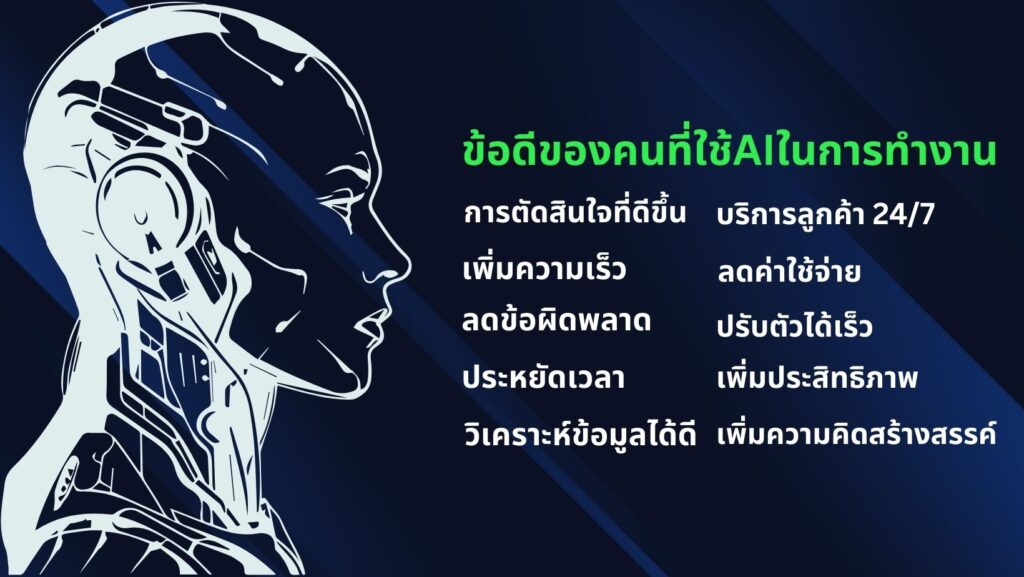

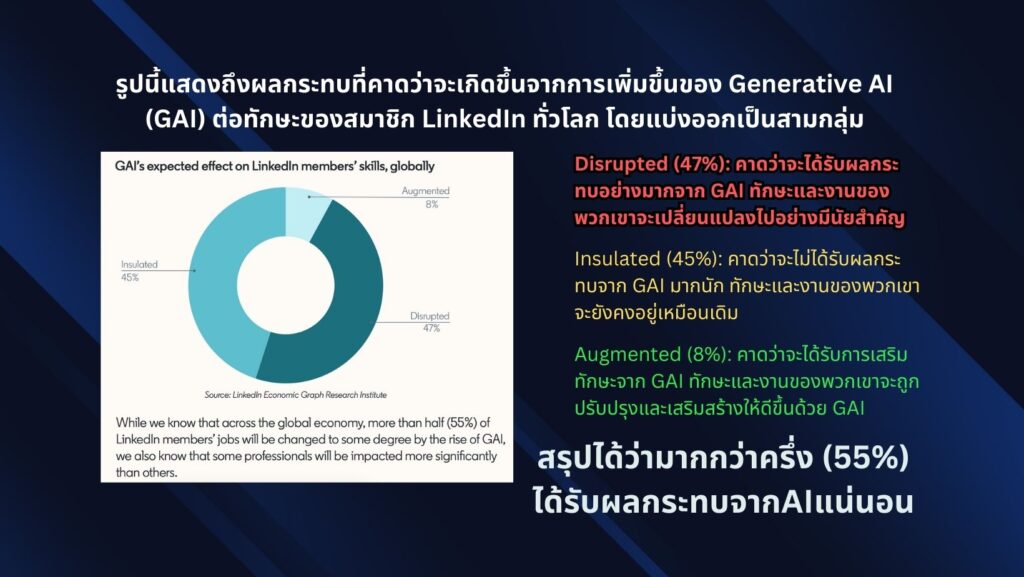

เราอยู่ในยุคที่ AI กำลังจะมาพลิกโลกการทำงาน

คอร์สนี้เหมาะสำหรับ

![]() ผู้ประกอบการ เจ้าของธุรกิจ ที่อยากนำ AI มาช่วยเพิ่มผลกำไร เพิ่มยอดขาย

ผู้ประกอบการ เจ้าของธุรกิจ ที่อยากนำ AI มาช่วยเพิ่มผลกำไร เพิ่มยอดขาย![]() มนุษย์เงินเดือน ที่ต้องการอัพสกิลตัวเอง เพื่อเพิ่มโอกาสในอาชีพการงาน

มนุษย์เงินเดือน ที่ต้องการอัพสกิลตัวเอง เพื่อเพิ่มโอกาสในอาชีพการงาน![]() ผู้ที่สนใจเทคโนโลยี AI และต้องการนำไปประยุกต์ใช้ในชีวิตประจำวัน

ผู้ที่สนใจเทคโนโลยี AI และต้องการนำไปประยุกต์ใช้ในชีวิตประจำวัน![]() นักลงทุน ที่ต้องการให้ AI ช่วยตัดสินใจในการลงทุน

นักลงทุน ที่ต้องการให้ AI ช่วยตัดสินใจในการลงทุน

สิ่งที่คุณจะได้เรียนรู้ในคอร์ส

![]() ปูพื้นฐาน AI และ ChatGPT จากระดับเริ่มต้นจนใช้งานเป็น

ปูพื้นฐาน AI และ ChatGPT จากระดับเริ่มต้นจนใช้งานเป็น![]() เทคนิคการ Prompt ให้ AI ทำงานตามที่เราต้องการ

เทคนิคการ Prompt ให้ AI ทำงานตามที่เราต้องการ![]() ประยุกต์ใช้ AI ในด้านต่างๆ เช่น การตลาด, Content Creation, SEO

ประยุกต์ใช้ AI ในด้านต่างๆ เช่น การตลาด, Content Creation, SEO![]() สร้างรูปภาพ วิดีโอ ด้วย AI อย่าง DALL-E

สร้างรูปภาพ วิดีโอ ด้วย AI อย่าง DALL-E![]() เรียนรู้การใช้ AI ช่วยเหลือในการลงทุน

เรียนรู้การใช้ AI ช่วยเหลือในการลงทุน![]() AI อีกมากมายที่จะช่วยให้ชีวิดและธุรกิจของคุณง่ายขึ้น

AI อีกมากมายที่จะช่วยให้ชีวิดและธุรกิจของคุณง่ายขึ้น

🔥 สุดยอดความคุ้มของคอร์ส 🔥

✅ เรียน AI คุ้มที่สุด! 🎯 ได้คอร์สออนไลน์ที่อัปเดต ฟรีตลอดชีพ (ตอนนี้มี 100+ บทเรียนแล้ว!)

✅ Workshop จับมือทำ 1 ครั้ง 👨🏫 ใช้ AI เป็นแน่นอน! ทำจริง พร้อมโค้ชดูแลใกล้ชิด

✅ กลุ่มเล็ก สอนละเอียด! 👥 จำกัดแค่ 8 คนต่อรอบ ได้รับคำแนะนำแบบตัวต่อตัว

✅ AI ใช้งานได้จริง! 🚀 ทำคอนเทนต์ไวขึ้น / ทำ SEO / สร้างภาพ-วิดีโอ / เพิ่มประสิทธิภาพธุรกิจ

✅ สมัครครั้งเดียว คุ้มตลอดชีพ! 💰 ไม่มีรายเดือน อัปเดตเนื้อหาใหม่ฟรี!

และยังมีการประยุกต์ใช้อื่นๆอีกมากมาย

![]() ใช้ Gemini วางแผนการเรียน พร้อมตัวอย่างการใช้งาน

ใช้ Gemini วางแผนการเรียน พร้อมตัวอย่างการใช้งาน

📝 Workshop เพจสอนพิเศษคณิตศาสตร์

💬 workshop เพจ ธุรกิจสอนภาษาอังกฤษ

📝 ลองให้ ChatGPT สอนเขียน HTML CSS สอนดีไม่พอสรุปได้ดีด้วย

🚀 สอนสร้างหน้าเวปใน5นาที ด้วย ChatGPT ไม่ต้องเขียนCodeเองแม้แต่ตัวเดียว

🎥 AI สรุปคลิป youtube

💡 ใช้ ChatGPT ออกไอเดียทำคลิปวีดีโอ

🗺️ ChatGPT เขียน Mind Mapping ได้ด้วย

🔍 ใช้ Chat GPT ช่วยหารูปได้ด้วย

📚 ล้ำจัด ให้ AI แต่งนิทาน พร้อมภาพประกอบ คอมโบ ChatGPT+Midjourney+Canva

🖌️ ทำรูปสมุดระบายสี ด้วย Midjourney

📈 ใช้ ChatGPT เขียน SEO ตั้งแต่เริ่ม

📊 50 marketing Prompt

🖼️ สร้างรูปฟรีๆผ่าน ChatGPT

🖥️ ใช้ ChatGPT สร้างslide แบบ powerpoint

📺 สร้างคำอธิบายคลิป Youtube เพิ่ม SEO

ไอเดียทำคลิปไม่มีตัน

ช่วยเราทำคลิป tiktok ยอดวิวพุ่งๆ ไม่ต้องยิงAds